เคาะแล้ว ธนาคารแห่งประเทศไทย ออกมาตรการช่วยลูกหนี้

แบงก์ชาติ ได้ออกมาตรการช่วยเหลือลูกหนี้รายย่อย ที่ได้รับผลกระทบจากการแพร่ระบาดของเชื้อไวรัสโควิด-19 ในระยะที่ 2 มีหลายมาตรการ ยกตัวอย่างเช่น ลดดอกเบี้ย, ปรับเพิ่มวงเงิน, ปรับปรุงโครงสร้างหนี้, จ่ายขั้นต่ำ เพื่อชวยให้คนไทยที่มีหนี้ ได้ฝ่าวิกฤต

ธนาคารแห่งประเทศไทย ได้ออกมาตรการช่วยเหลือลูกหนี้ ที่ได้รับผลกระทบจากการแพร่ระบาดของเชื้อไวรัสโควิด-19 จากมาตรการต่างๆ ของทางรัฐบาลที่ใกล้จะครบกำหนด ทำให้ทางธนาคารแห่งประเทศไทย หรือ ธปท. ได้ออกมาประชุมกับผู้ให้บริการทางการเงิน ซึ่งประกอบไปด้วย สถาบันการเงินต่างๆ, สมาคมผู้ให้บริการทางการเงิน รวม 9 แห่ง ได้มีการหารือ เพื่อออกมาตรการ ช่วยเหลือลูกหนี้รายย่อย ซึ่งมีการสรุปออกมาเป็น 4 มาตรการด้วยกัน ดูรายละเอียดเพิ่มเติมได้ด้านล่าง

1. ปรับลดดอกเบี้ย ร้อยละ 2-4 ต่อไป สำหรับบัตรเครดิต และ สินเชื่อส่วนบุคคลภายใต้การกำกับ

- บัตรเครดิต ปรับดอกเบี้ยจาก 18% ต่อเป็น ปรับลดลงเหลือ 16% ต่อปี

- สินเชื่อส่วนบุคคล ภายใต้การกำกับดูแล ของธนาคารแห่งประเทศไทย ปรับวงเงินหมุนเวียน เช่น บัตรกดเงินสด ดอกเบี้ยเดิม 28% ต่อปี ปรับลดลงเหลือ 25% ต่อปี, สำหรับการผ่อนชำระแบบเป็นงวดๆ ดอกเบี้ยเดิม 28% ลดลงเหลือ 25% ต่อไป และ การจำนำทะเบียนรถ ดอกเบี้ยเดิม 28% ต่อปี ลดลงเหลือ 24% ต่อปี

2. เพิ่มวงเงินให้กับบัตรเครดิต และ สินเชื่อส่วนบุคคล

- อยู่ภายใต้การกำกับดูแลประเภทวงเงินหมุมเวียน หรือ ผ่อนชำระเป็นงวดสำหรับลูกหนี้ ที่มีความจำเป็นต้องใช้วงเงินเพิ่มเติม และ มีพฤติกรรมชำระหนี้ที่ดีมากอย่างต่อเนื่อง ซึ่งมีรายได้เฉลี่ยต่ำกว่า 3 หมื่นบาท ให้ทำการขยายวงเงินจากเดิม 1.5 เท่า เป็น 2 เท่าของรายได้เฉลี่ยต่อเดือน เป็นการชั่วคราว ถึงวันที่ 31 ธันวาคม 2564 มีผลตั้งแต่วันที่ 1 สิงหาคม 2563

3. มาตรการขั้นต่ำ

- ช่วยเหลือลูกหนี้ รายย่อยระบะที่ 2 มีผลบังคับตั้งแต่วันที่ 1 กรกฎาคม 2563 ให้ขยายขอบเขต และ ระยะเวลาในการให้ความช่วยเหลือลูกหนี้รายย่อย ที่ได้รับผลกระทบจากการแพร่ระบาดของเชื้อไวรัสโควิด-19 และ ไม่เป็น NPLs หรือ หนี้ศูนย์ ตั้งแต่วันที่ 1 มีนาคม 2563

- ให้ผู้บริการ ทางการเงิน จัดทางเลือก ให้ความช่วยเหลือขั้นต่ำกับลูกหนี้ที่ได้รับผลกระทบ ให้เลือกตามประเภทสินเชื่อ ยกตัวอย่างเช่น การผ่อนชำระขั้นต่ำ, การเปลี่ยนสินเชื่อระยะสั้น เป็นระยะยาว, การลดค่างวด และ การเลื่อนชำระหนี้ หรือ เงินต้น

4. การปรับปรุงโครงสร้างหนี้

- ให้ผู้ที่ให้บริการทางด้านการเงิน ปรับปรุงโครงสร้างหนี้ ให้กับลูกหนี้ โดยให้คำนึงถึงความสามารถในการชำระหนี้เป็นหลัก เพื่อช่วยบรรเทาภาระให้กับลูกหนี้ ยกตัวอย่างเช่น การขยายระยะเวลาชำระหนี้ หรือ จะเป็นการเปลี่ยนสินเชื่อจากระยะสั้นเป็นระยะยาว, เลื่อนการชำระค่างวด, ลดดอกเบี้ย ฯลฯ และ ในส่วนของผู้ที่ได้รับผลกระทบจาก NPLs ให้พิจารณาชะลอการยึดทรัพย์

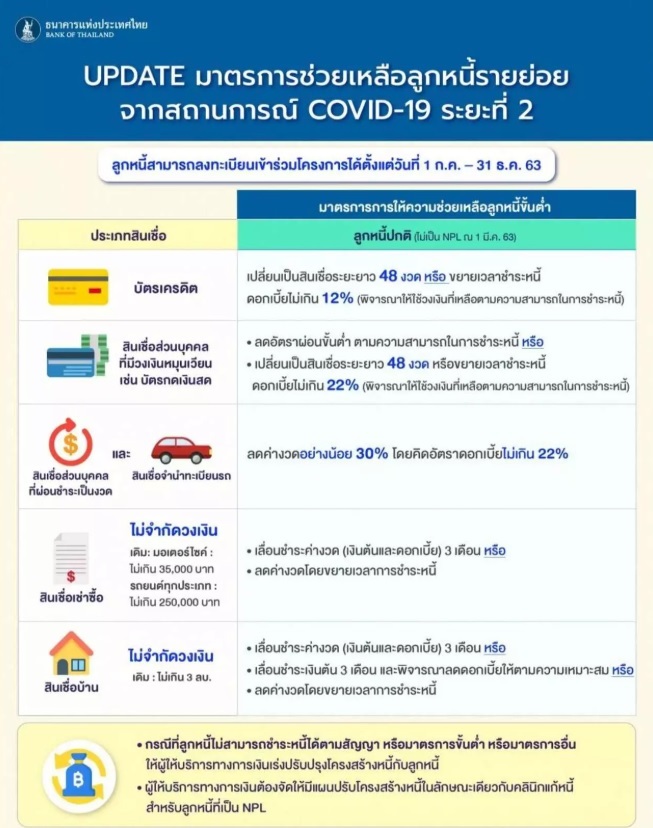

อัพเดทมาตรการ ช่วยเหลือลูกหนี้รายย่อย จากสถานการณ์ โควิด-19 จากธนาคารแห่งประเทศไทย

- บัตรเครดิต – เปลี่ยนสินเชื่อ ระยะยาว 48 งวด หรือ ขยายเวลาชำระหนี้ ดอกเบี้ยไม่เกิน 12% ให้พิจารณาให้ใช้วงเงินที่เหลือ ตามความสามารถในการชำระหนี้

- สินเชื่อส่วนบุคคล – ให้ทำการลดอัตราผ่อนขั้นต่ำ ตามความสามารถ ในการชำระหนี้ หรือ เปลี่ยนเป็นสินเชื่อระยะยาว 48 งวด หรือ ขยายเวลาชำระหนี้ ด้วยอัตราดอกเบี้ยไม่เกิน 22%

- สินเชื่อส่วนบุคคล และ สินเชื่อจำนำทะเบียนรถ – ลดค่างวด อย่างน้อย 30% โดยให้คิดอัตราดอกเบี้ยไม่เกิน 22๔

- สินเชื่อเช่าซื้อ ไม่จำกัดวงเงิน – มอเตอร์ไซค์ ไม่เกิน 35,000 บาท และ รถยนต์ทุกประเภท ไม่เกิน 250,000 บาท – ลื่อนการชำระค่างวด ทั้งเงินต้น และ ดอกเบี้ย 3 เดือน หรือ ลดค่างวดโดยขยายเวลากาชำระหนี้ออกไป

- สินเชื่อบ้าน ไม่จำกัดวงเงิน เดิมไม่เกิน 3 ล้านบาท – ให้เลื่อนชำระค่างวด ทั้งเงินต้น และ ดอกเบี้ย 3 เดือน หรือ เลื่อน ชำระเงินต้น 3 เดือน และ ให้พิจารณาลดดอกเบี้ย ให้ตามความเหมาะสม หรือ ลดค่างวดโดยให้ขยายเวลาการชำระหนี้ออกไป

ในกรณีที่ลูกหนี้ ไม่สามารถชำระหนี้ได้ตามสัญญาที่กำหนด หรือ มาตราการขั้นต่ำ หรือ มาตรการอื่นๆ

- ให้ผู้ที่ให้บริการทางการเงิน เร่งปรับปรุงโครงสร้างหนี้กับลูกหนี้

- ให้ผู้บริหารทางการเงิน จัดทำแผนปรับโครงสร้างหนี้ให้มีลักษณะเดียวกันกับคลินิกแก้หนี้สำหรับลูกหนี้ที่เป็น NPL